Bitllets en retirada

La comoditat dels pagaments electrònics té la contrapartida per als usuaris del major control dels intermediaris i dels estats sobre les seves vides

DESBANCARITZACIÓ

EXCLUSIÓ

“Els pagaments en metàl·lic, després de passar mil·lennis sent una de les tecnologies més versàtils i duradores de la humanitat, van pel camí de desaparèixer en els pròxims quinze anys, aproximadament”, vaticinava el febrer del 2007 una editorial de la revista The Economist. No la va encertar, però la tendència és clara: només un 1% dels 60.000 bilions de dòlars que circulen pel món són bitllets o monedes.

Des de l’1 de gener del 2016, les empreses de Dinamarca es poden negar a acceptar pagaments en efectiu, segons una llei que marca l’any 2030 com a data límit per erradicar els diners en efectiu. Suècia, on el 95% de les compres al detall es fan sense diners en efectiu, i els bitllets i monedes en circulació només sumen el 2% del PIB, ha declarat que els diners en metàl·lic desapareixeran el 2023. Swish, un sistema de pagament per mòbil ha estat descarregat per més de la meitat de la població.

La Xina està molt avançada en l’aprofitament de les aplicacions dels telèfons intel·ligents i en la possibilitat d’utilitzar-les com a eines de pagament, i l’acceptació dels moneders digitals és cada vegada més gran. Mentre aquí ens anem acostumant que els pagaments mòbils consisteixin a tenir una còpia virtual de la targeta física al nostre smartphone, al país asiàtic van més enllà amb pagaments mitjançant codis QR, un sistema que ha canviat completament les transaccions comercials en supermercats, gasolineres, taxis i qualsevol tipus d’establiment. Fins i tot per pagar factures.

Ni els xinesos –que van reglamentar l’ús del paper moneda en el segle X–, ni els països nòrdics van ser els pioners a implantar aquests sistemes que fan més prescindibles les oficines bancàries. Precisament, la falta d’oficines a Kenya va ser l’origen, l’any 2003, d’M-Pesa, una aplicació desenvolupada per una filial de Vodafone, que només amb un mòbil senzill i un codi permet enviar crèdit a qualsevol persona. A Nairobi, més del 90% de la gent fa la compra en llocs de venedors de carrer, i ho fan usant M-Pesa, una eina molt útil per als exclosos dels serveis del sector financer, però que ha convertit una companyia telefònica en la principal creadora de diner a aquest país.

D’acord amb les dades del Fons Monetari Internacional, al món hi ha més de 1.700 milions de persones que no tenen accés als serveis bancaris, però la penetració de subscriptors als serveis de telefonia mòbil representa gairebé la meitat de la població de l’Àfrica subsahariana, el 64% als països del Magrib i l’Orient Mitjà, el 68% en el cas de l’Amèrica Llatina i el 60% a la regió de l’Àsia i el Pacífic, sense comptar la Xina. D’aquesta manera, la creixent disposició de telèfons mòbils entre els ciutadans de països en vies de desenvolupament representa una via d’inclusió financera.

AVANTATGES

Els defensors del pagament electrònic al·leguen que és més ràpid, més simple i més net (un estudi nord-americà va descobrir el 2014 que en els bitllets hi ha més de 3.000 tipus de bacteris diferents), que es redueixen els costos de funcionament i que els suports físics poden ser falsificats, la qual cosa exigeix utilitzar mesures de seguretat per evitar-ho, fet que encareix encara més la seva encunyació i el seu ús. També es presenta com un punt a favor el fet que, en teoria, es pot disposar immediatament de tots els diners que es posseeix, de manera que és possible afrontar qualsevol contingència.

No obstant això, aquesta disponibilitat total també té la seva part dolenta, ja que s’ha demostrat que es gasta més comprant electrònicament que amb diners en efectiu. El 2007, el Royal Bank of Scotland va fer una prova de pagaments sense contacte a la cantina: el volum de compres amb efectiu es va reduir dràsticament, i van notar que amb el pagament electrònic en lloc de comprar només una tassa de cafè, els treballadors també agafaven un pastís.

PERILLS

Els detractors de la supressió total de diners físics argumenten que el consumidor sempre ha de tenir la possibilitat de triar, ja que si s’imposa completament es perdrà independència i llibertat. Amb els pagaments electrònics, governs i bancs poden controlar totes les transaccions i compres que fa cada ciutadà. L’informe Payments 2025 & Beyond, de la consultora PricewaterhouseCoopers (PwC), assenyala que els pagaments generen el 90% de les dades útils dels clients dels bancs: informació sobre qui compra què, quant i quan, la qual cosa és una font d’ingressos per a les empreses de mitjans de pagament que la monetitzen. PwC preveu que el 2030 els pagaments electrònics gairebé s’hauran triplicat, fins a superar els 3 bilions d’operacions a tot el món. Per àrees geogràfiques, Àsia-Pacífic serà la regió que liderarà aquest creixement (amb increments del 109% fins al 2025 i del 76% entre el 2025 i el 2030), seguida d’Àfrica (78%/64%) i d’Europa (64%/39%). Els Estats Units i el Canadà seran les regions on l’augment serà més moderat (43% i 35%). Tot això vol dir que el nombre de transaccions per capita pràcticament triplicarà el nivell actual en el conjunt del planeta.

La consultora assenyala que aquesta tendència “podria arribar a desembocar, en última instància, en una societat global sense efectiu”. Què passaria? Quan pagues digitalment tot queda registrat, quan ho fas en efectiu, no. Si totes les operacions fossin digitals de manera obligatòria perquè no hi hagués efectiu, no només estaríem exposats que el banc ens negues l’accés als nostres diners, sinó que en estar allotjats en una infraestructura elèctrica o de telecomunicacions, ho podríem perdre tot amb una errada del programari. O amb un atac de ciberdelinqüència: el 2020, el valor del frau mitjà en processos de compra va augmentar gairebé un 70% respecte al 2019.

Brett Scott, ex-broker i autor del llibre Hackeando el futuro del dinero, assegura que “el pagament digital afavoreix el domini de les empreses financeres transnacionals, del poder i influència de les quals no es pot escapar”. Però el foment dels pagaments digitals no només és cosa de les empreses financeres que busquen menys despeses i més dades sobre els clients: els estats restringeixen l’ús dels bitllets de curs legal. A l’Estat espanyol, per exemple, la llei de lluita contra el frau fiscal limita a 1.000 euros el pagament en efectiu en les operacions en què intervé una empresa o un professional. Daniel J. Mitchell, doctor en economia per la Mason University de Washington, defensor de l’efectiu, veu en la seva eliminació un afany recaptatori desmesurat per part dels governs i, fins i tot, “un intent de controlar potencials dissidents, ja que podrien congelar fàcilment els diners dels seus comptes”.

El diner en efectiu és un contrapoder en mans dels ciutadans, que “amb diners a la mà poden comprar, vendre i estalviar sense estar completament supeditats a les exigències i a la depredació del sistema financer”, assenyala l’Instituto Coordenadas en un estudi sobre la bretxa financera a l’Estat espanyol, en què alerta que una de les maneres més eficaces d’aconseguir el control social és restringir l’ús de diners en efectiu, que “és l’eina que tenen les persones per fer les seves operacions protegint el seu dret a la privacitat i a la confidencialitat”. Per a Jesús Sánchez Lambás, vicepresident executiu de l’Instituto Coordenadas, “aquest estudi assenyala el greu risc d’exclusió financera d’una bona part de la població espanyola si segueix la tendència de dificultar o impedir l’accés a diners en efectiu”.

El Banc Internacional de Pagaments alerta que el canvi cap als pagaments digitals “podria obrir una bretxa en l’accés als instruments de pagament i afectar negativament els consumidors vulnerables: la gent gran, els habitants de zones rurals, les persones amb escassos nivells de renda que no es poden permetre tenir un compte bancari...

JOAN POYANO

jpoyano@lrp.cat

Ni rúpies de paper NI ‘BIN LADEN’

El novembre del 2016, el govern indi va treure de circulació els bitllets de 500 i 1.000 rúpies amb la intenció de combatre les activitats il·legals. Pel mateix motiu, el Banc Central Europeu (BCE) va suspendre el gener del 2019 l’emissió i distribució a l’eurozona dels bitllets de 500 euros, coneguts com a Bin Laden perquè se sabia que existien però ningú els havia vist. El 2011, gairebé deu anys després de la seva entrada en circulació, un 56% dels europeus admetia no haver-se’n trobat un mai, tot i que el BCE mantenia en circulació bitllets per una suma de 300.000 milions. Aquell any, aquests bitllets d’alta denominació representaven el 75% del total de diner en circulació a Espanya, per una suma de 45.528.milions. A partir de llavors, es van començar a retirar a mesura que arribaven a les sucursals bancàries. Actualment, quan una persona diposita encara que sigui un sol bitllet de 500 euros al banc, l’entitat deixa registrat qui ha estat el dipositant i la quantitat de bitllets d’aquesta denominació. Els bitllets de 500 euros van entrar en el sistema monetari espanyol l’any 2002 i en cinc anys la seva circulació es va multiplicar per cinc, fins a 56.956.000 euros. El màxim històric de l’acaparament d’aquests bitllets va coincidir amb el punt més alt de l’activitat immobiliària, el juliol del 2007, quan va reunir un 26,86% dels bitllets de 500 euros de l’eurozona, considerats sinònim de pagaments gegantins en negre. En aquests cinc anys, es van distribuir 33.000 bitllets de 500 euros per dia i, abans que arribés la crisi financera, la primera tanda de les investigacions sobre aquests bitllets impulsades pel govern espanyol amb la llei antifrau del 2006 va destapar 2.000 operacions que havien estat pagades amb més de 500.000 euros en efectiu cadascuna. Un 90% d’aquestes operacions, segons un informe dels tècnics del Ministeri d’Hisenda (Gestha), corresponien al sector immobiliari.

“Darrere les grans disposicions d’efectiu en bitllets de 500 euros que els clients sol·licitaven a les seves sucursals bancàries, hi havia la compra d’immobles pagats amb aquests diners en B”, segons José María Mollinedo, secretari general de Gestha.

L’experiment italià

Al gener es va posar en funcionament a Itàlia el pla cashback del govern de

Giuseppe Conte. Impulsat pel Moviment 5 Estrelles (M5E), pretenia reduir els pagaments en efectiu per reduir el frau fiscal, reemborsant als consumidors un 10% de les seves compres amb targeta en botigues, bars, restaurants, supermercats, centres comercials i tallers d’artesania, amb un mínim de cinquanta pagaments en sis mesos i fins a un màxim de 150 euros de devolució. Al cap de sis mesos, el nou president del govern, Mario Draghi, va suspendre el pla perquè, en lloc d’afavorir que les classes socials menys habituades a pagar amb targeta s’hi acostumessin, beneficiava especialment les persones que ja ho feien. És a dir, els habitants del nord del país, especialment de les grans ciutats i amb unes rendes de classe mitjana o alta.

Draghi va assenyalar que no hi ha cap evidència que el pla compleixi el seu propòsit d’incitar al consum amb targetes, ja que el 73% de les famílies ja gasta a través d’aquestes més del límit previst per la mesura i, per tant, la major part ja podria rebre els màxims avantatges sense haver d’intensificar els pagaments electrònics. En canvi, creu improbable que qui no tingui targeta o les fa servir menys de 50 vegades al semestre pugui incrementar els pagaments amb targeta perquè segurament no pot gastar més. Segons les seves dades, de mitjana les famílies més pobres haurien d’augmentar les seves compres amb pagament electrònic un 40% per obtenir la recompensa, mentre que els més rics només un 1%.

Una altra de les raons és l’impacte del pla a les arques de l’Estat, que estava estimat en gairebé 5.000 milions d’euros anuals

De moment, sí que es manté la lotteria degli scontrini, (‘loteria dels rebuts’), un concurs d’atzar amb premis a què poden accedir els que paguin electrònicament. Els premis van des de 25.000 euros setmanals fins a 5 milions d’euros anuals. Cada compra genera bitllets virtuals: cada euro gastat dona dret a un bitllet, fins a un màxim de 1.000 bitllets per un rebut igual o superior a 1.000 euros.

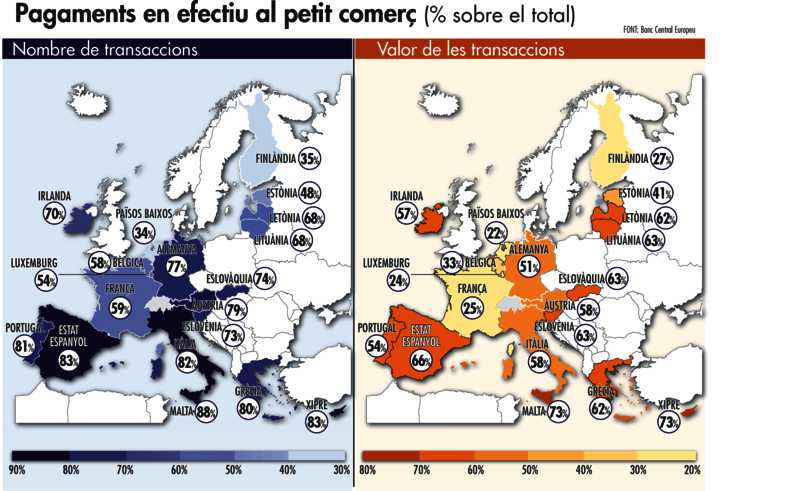

Preferència pel ’cash’

El 83% de les operacions de petit import en comerços i entre persones a l’Estat espanyol es fan amb metàl·lic, enfront del 73% de mitjana a la zona de l’euro

JOAN POYANOEl menor ús de l’efectiu és un dels temes polèmics, amb defensors i detractors, que s’ha aguditzat amb la pandèmia. Els bancs comercials empenyen a reduir-ne l’ús perquè la targeta té menys despeses, mentre que els bancs centrals i les empreses de transport d’efectiu consideren que gestionar bitllets i monedes és un dret de qual no es pot privar els ciutadans.

El fet és que els consumidors de la zona de l’euro prefereixen cada vegada més les targetes per als pagaments minoristes en persona, “tot i que l’efectiu va seguir sent l’instrument més utilitzat a finals del 2019”, segons el Banc Central Europeu (BCE).

Aquell any, els espanyols van ser els que més van utilitzar l’efectiu per a les petites compres en percentatge, amb l’excepció de Malta i Xipre. Els càlculs del BCE indiquen que van moure el 66% del valor de les operacions en bitllets d’euro respecte al 48% de mitjana dels europeus. Amb la targeta es va pagar el 15% de les compres respecte al 24% de la zona euro.

Pel que fa al nombre d’operacions, és a dir, quantes vegades van usar un sistema o un altre, l’enquesta oficial diu que el 2019 el 83% de les operacions minoristes en comerços i entre persones a Espanya es van fer amb bitllets, enfront del 73% de mitjana a la zona euro. L’ús de la targeta va significar el 15% de les petites transaccions espanyoles enfront del 24% a Europa.

La preferència per l’efectiu xoca amb els plans dels bancs de reduir el nombre d’oficines bancàries. L’Associació d’Usuaris Financers (Asufin), adverteix que “els plans exposats pel sector poden suposar que moltes poblacions amb escassa densitat d’establiments bancaris es poden veure abocades a la desbancarització a causa de la incapacitat de dur a terme les necessàries gestions financeres”. L’estudi Cierre de oficinas bancarias y acceso al efectivo en España, elaborat pel Banc d’Espanya, constata que entre el 2008 i el 2017, Catalunya va passar de 8.004 oficines a 3.945. Aquest enfonsament del 50% és el major en l’àmbit estatal, amb el resultat que 467 municipis dels 947 que hi ha a Catalunya no disposen dels serveis d’una oficina bancària.